数字报首页>大众日报>财富山东 财事 B3金价狂飙,投资者的盛宴?

日期:20091127 作者:记者 【背景】 来源:大众日报

【[url=]查看PDF版[/url]】 【[url=]查看PDF版[/url]】

|

|

胡金焱 |

|

李忠田 |

|

曹青 |

|

|

特邀嘉宾:

胡金焱 山东大学经济学院常务副院长、博士生导师、教授,应用经济学博士后

曹 青 齐鲁证券济南山大路营业部总经理

李忠田 职业股票投资人,今年以来股票投资收益达到5倍以上

主持人:李文明 杜文景 本报记者

【背景】

黄金价格涨疯了

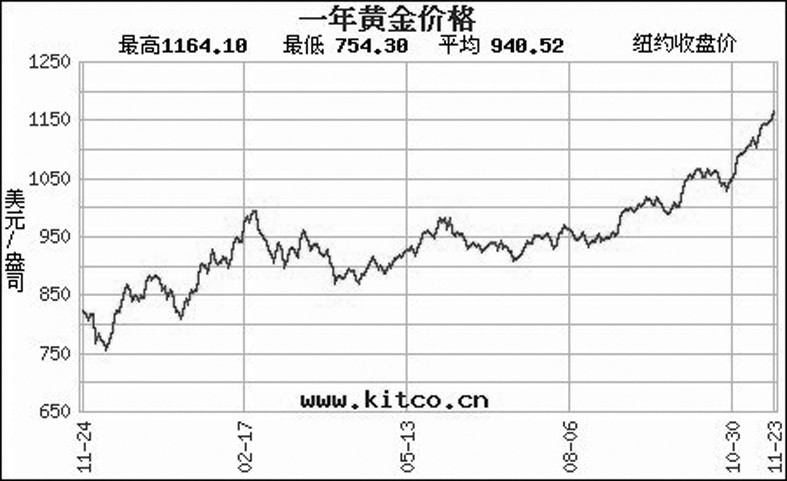

国际黄金价格以迅雷不及掩耳的速度创造着新纪录。

一反往年金价10月登顶,11月回调的“惯例” ,11 月国际现货黄金出现了三波单边上扬行情,一举突破了1190美元/盎司大关。

同时,几乎所有涉金的上市公司股价也都随之持续攀高,恒帮股份股价自年初到目前上涨幅度高达600% ;天业股份因实施金源矿业的收购而被爆炒,在短短的16 个交易日里股价从6元多暴涨到19.44 元;山东黄金25日发布挂牌竞买其控股公司山东黄金集团所属金矿公告的当天,股价涨停。

金价疯狂上涨,使众多人士看好未来。 北京产权交易所黄金交易中心首席黄金分析师朱桐认为,金价每盎司涨到 3000 美元以内,不算疯狂。

相对保守的中国黄金协会副会长侯惠民预测,2011 年金价将突破 1500 美元/盎司。而在华尔街黄金行情的坚决看多者詹姆斯·特尔克眼里,金价的涨幅远远赶不上通货膨胀的步伐,他甚至在今年5月疯狂预言黄金价格日后将达到每盎司8000美元。

许多专业人士通过分析,认为新兴市场国家与发达国家黄金持有量的巨大差距,将会进一步推动黄金价格飙升。

支持这一观点的是这样一组数据:美国、日本、英国、德国、 意大利、法国、瑞士和欧洲央行所持有的黄金占各自外汇和黄金总储备的比例平均为 37.9% ,而中国大陆、俄罗斯、印度、台湾、韩国、香港、巴西和新加坡央行所持黄金的比例平均仅为 2.2% 。

11 月初印度央行宣布买入国际货币基金组织(IMF)200吨黄金,以提高黄金在本国储备中所占的比例。

此后,毛里求斯央行也购买了 IMF 剩余203.3吨售金计划中的2 吨。这充分显示出新兴市场国家对购买黄金的兴趣。

【对话】

谁是黄金价格飙升的推手

记者:今年以来,黄金价格走出从来没有过的行情,是什么原因导致了黄金一次又一次的大涨?

胡金焱 :从客观原因看,我认为主要有两点:第一,全球金融危机下美国经济衰退导致的货币贬值影响。 1944 年布雷顿森林体系确立了可兑换黄金的美元本位制,而 20 世纪 70 年代初,美国宣布美元对黄金贬值,导致金价与美元脱钩自由浮动。 在此背景下,美元和黄金成为两种变动方向相反的投资工具,即,当美元升值时,黄金价格就会走软;相反,当美元贬值时,投资者就会减少美元投资而转向黄金,黄金价格就会走高。为此,本轮黄金行情的一个重要原因是由于金融危机下美国经济衰退,导致美国政府采取扩张性的货币政策从而使货币持续贬值,使黄金成为保值避险的重要手段。第二,是国际上黄金需求不断上升所致。

从主观层面上讲,我认为可能与在正常、合理的金价上涨过程中,机构投机者借势炒金有关。而这一大气候一旦形成,就可能在很长时间内形成一种“自我反馈”、“自我强化”的马太效应。

曹青:今年以来黄金价格大涨的主要推动力有以下几点:1、黄金承担其金融属性的功能,在全球经济低迷之时,国际游资选择全球各大金属交易的黄金期货作为投资品种,推高国际黄金价格,实现资产避险、保值的功能。 2、美国经济的衰退使得以美元连续走低,从而使以美元计价的各种金属价格走高。 3、由于近年来全球黄金矿山的开采深度在不断的增加,所以使黄金的开采成本也在逐年走高,从而对售价形成推涨作用。

李忠田: 金融危机使美元硬货币的地位降低了,美元的保值作用小了。对美元贬值、通货膨胀的预期,人们需要一个规避货币贬值风险的避风港。这个避风港就是黄金,因为黄金的属性就是保值。众多船只都往这个港湾停靠,黄金价格必然水涨船高。

黄金投资将出现“羊群效应”

记者:有关报告公布的几个数字令人深思。在中国大陆,三季度黄金消费需求同比增加12% ,达到历史最高的 120.2吨。黄金首饰需求上升 8% 。第三季度零售投资需求达到 26.8吨的创纪录水平,比去年同期水平增长了30% 。

但在美国市场,第三季度黄金总销售量以美元价值计算比去年同期下降9% 。统计显示,黄金总供给在第三季度收缩到833.0吨,比第二季度下降 8% ,比去年同期下降5% 。这两组数字似乎相互矛盾,那么黄金将来到底是上涨还是下滑?

胡金焱:历史上,黄金价格曾出现过一个长达20 年的大牛市与 20年的大熊市。 1960-1980年,现货黄金从1960年的 40美元 /盎司张涨到1980年最高点 850 美元 /盎司,上涨了 20 倍。而此后,黄金价格开始了漫长的下跌历程,在1980-1999 年的 20 年中,每盎司金价跌至 252美元左右,下跌了幅度超过 70% 。

黄金价格的本轮牛市是从2005年开始的。从目前强劲上涨的态势看,还没有任何可能下调或反转的迹象。

未来黄金价格怎么走?一是要看美国经济复苏状况。从目前的形势判断,即使经济复苏,由于美元贬值的基本态势难以改变,因而金价基本上升趋势可能难以改变;二是要看未来国际市场通货膨胀状况;三是要看黄金需求的投机性市场状况,目前,疯长的金价以及一边倒的金价上涨预期不仅不会弱化黄金市场需求,反而在不断强化黄金投机、投资的“羊群效应”。

曹青:我认为从短期来看,黄金价格仍然有一定的上涨空间,但是中期趋势的不确定性在逐渐的增大。

第一要看世界经济形势到底如何发展。 如果可以预测后期全球经济情况转好,那么石油在战略地位上将超过黄金。

第二要看美元的运行方向。 美元指数在2008年4月最低曾达到 70.68 的历史低位,目前在75 左右运行。如果后期美元继续大幅度贬值,则会引起以美元计价的大宗商品价格走高(包括黄金)。从短期分析,美元指数仍然存在下跌的可能,但只要美国的世界经济、军事龙头地位仍在,那么暂时就不会出现过大幅度的贬值,而且后期仍然存在升值的可能,这会影响以美元计价的黄金价格的波动。

综合以上两点,我认为后期国际黄金价格的不确定性较大,明年黄金价格的整体波动幅度也会较大。

黄金类股票高处不胜寒

记者:今年初A 股反转后,黄金类股票领涨大盘一路走高,数十只黄金类股票增长数倍,多数黄金股票价格已经远远高于实际价值。在此情形下,投资黄金股票与投资黄金相比 ,会得到什么样的收益?风险几何?

李忠田:我认为,在黄金价格突破1000美元以后,黄金股票的投机性开始变弱。黄金价格在 1000 美元以下时,黄金股票确实值得投资。在黄金价格突破 1000 美元之后,黄金股票值得长期投资,但投机性降低,因为在这个价位上,黄金股票与黄金价格的关联性要明显降低,投机性就小了,况且目前的黄金类股票价格都在高位,对于专业投资者来讲,投资黄金股的意义就变小了。

曹青:投资黄金股票与实物黄金区别在于流动性不同,实物黄金的保值功能较好,但变现的能力差,而黄金股票波动性与流动性都好于实物黄金。

因为黄金价格不断走高的原因,黄金行业的上市公司2009年收益情况较好,业绩稳定。但同时,股票价格的波动也受国际黄金价格的影响较大。从目前情况分析,黄金类股票由于短期外盘价格的上涨,仍然存在交易性机会。但对于中期投资,我个人持谨慎态度,整体认为中期的不确定性仍然偏大。